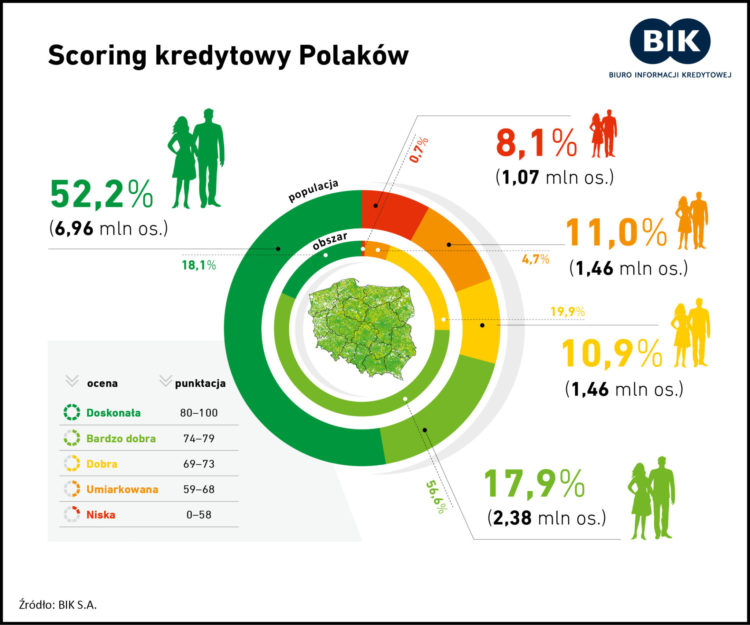

Z najnowszych wyliczeń BIK wynika, że Polacy punktualnie spłacają swoje zobowiązania, a tym samym, zgodnie z nomenklaturą finansową, charakteryzują się niskim ryzykiem kredytowym. Średni score (ocena punktowa) dla Polski jest bardzo dobry, wynosi 79 punktów. Najlepszych, czyli kredytobiorców z oceną punktową znajdującą się w najwyższym przedziale według skali BIK, pomiędzy 80 a 100 punktów, jest prawie 7 mln Polaków. Stanowią oni aż 52% wszystkich spłacających zobowiązania kredytowe. Pomimo jednak, że aż tyle osób może wykazać się najlepszym scorem, to najbardziej wiarygodni zajmują tylko 18% powierzchni naszego kraju, co wynika z ich skoncentrowania na niewielkich obszarach – głównie w dużych miastach.

Czym jest scoring BIK

Każdy, kto obecnie spłaca lub w przeszłości spłacał kredyt, ma dłuższą historię kredytową w BIK, może posiadać swój własny score. Zaczynamy na niego „pracować” już w momencie zapytania o kredyt czyli składania wniosku, a następnie na każdym etapie spłaty zobowiązania kredytowego. Nasze zachowanie kredytowe ma kluczowy wpływ na naszą ocenę punktową.

Swój BIK score ma obecnie ponad 13 mln dorosłych Polaków i każda z tych osób może sprawdzać na bieżąco jego aktualną wartość. Wystarczy pobrać Raport BIK z bieżącą oceną punktową wraz z interpretacją otrzymanej liczby punktów, a także wyjaśnieniem wskazującym, które elementy wpłynęły na uzyskany wynik.

Ocena punktowa BIK przyjmuje wartości od 1 do 100 i może się zmieniać każdego dnia stosownie do informacji dostarczanych przez banki i firmy pożyczkowe do BIK. Na wysokość oceny punktowej wpływają cztery kluczowe elementy: terminowość (czynnik, który w największym stopniu wpływa na ocenę punktową), korzystanie (czyli stopień wykorzystania limitów w koncie, korzystania z kart kredytowych i kredytów konsumpcyjnych), wnioskowanie (czyli częstotliwość składania wniosków o nowe kredyty) oraz doświadczenie (czyli staż kredytowy oraz wyrażanie zgody na przetwarzanie danych o spłaconych zobowiązaniach). Ocena punktowa BIK jest sumą punktów uzyskanych przez klienta za poszczególne elementy jego profilu – tzw. charakterystyki.

Jest wiele metod scoringowych, które wykorzystują banki i firmy pożyczkowe. W przypadku scoringu kredytowego BIK, do jego wyliczenia stosowany jest starannie opracowany algorytm matematyczny. Ocena punktowa wyznaczana przez BIK ma charakter obiektywny, a w związku z tym szczegóły algorytmu są pilnie strzeżone, aby ograniczyć ewentualne próby manipulacji algorytmem.

Do czego służy score

Przed podjęciem decyzji o udzieleniu kredytu banki oceniają ryzyko, z jakim wiąże się pożyczenie pieniędzy, wykorzystując w tym celu różne, w tym także własne modele scoringowe. Banki akceptują zróżnicowane poziomy ryzyka, a w związku z tym na kolejnych etapach oceny wniosku kredytowego stosują indywidualne parametry i kryteria.

Jednym z kryteriów branych pod uwagę w ocenie klienta może być scoring BIK. Polega on na prognozowaniu prawdopodobieństwa stania się „dobrym” lub „złym” klientem. Im bardziej nasz profil jest podobny do profilu klientów spłacających swoje kredyty w terminie, tym otrzymamy wyższą ocenę. Dla instytucji rozpatrującej wniosek klienta o kredyt, wyższa ocena oznacza większe prawdopodobieństwo, że zarówno raty kredytu, jak i całe zobowiązanie finansowe będą spłacane w terminie.

Ocenę punktową podnosi spłacanie wszystkich kredytów bez opóźnień, a także niska częstotliwość przekraczania ewentualnych zaległości. Maksymalne wykorzystywanie środków na karcie kredytowej i przyznanych limitów kredytowych, pomimo terminowego spłacania, to zachowanie określane jako bardziej ryzykowne. Składanie w wielu bankach zapytań kredytowych także znajduje odzwierciedlenie w ocenie punktowej. Ponieważ jednak często wynika ono z poszukiwania przez klientów najlepszej oferty, to BIK uwzględnia takie zachowania i stosuje tzw. mechanizm deduplikacji zapytań, który traktuje jako jedno wszystkie zapytania kredytowe o ten sam typ produktu, złożone w krótkim okresie. Im dłuższa historia terminowo spłacanych kredytów, tym lepiej – bo statystycznie oznacza niższe ryzyko kredytowe.

Wbrew powszechnej opinii, brak historii kredytowej i brak oceny punktowej wcale nie podwyższa szans na kredyt. Jednak aby spłacone zobowiązania były brane pod uwagę przy naliczaniu oceny punktowej, niezbędne jest wyrażenie zgody na przetwarzanie danych o nich po spłacie. W ten sposób także można zwiększyć możliwość poprawienia swojej oceny.

Polacy mają świetny score

W oparciu o dane z połowy 2019 r. BIK przygotował wizualizację oceny punktowej, czyli wiarygodności płatniczej kredytobiorców, wyrażoną w kolorach. Czerwone punkty oznaczają obszary gromadzące osoby o najniższym scoringu, czyli o najwyższym prawdopodobieństwie opóźnień w spłacie nowego kredytu.

Na pierwszy rzut oka widać jednak, że mapa Polski zilustrowana jest w większości w odcieniach zieleni. Świadczy to o tym, że wiarygodność kredytowa Polaków jest na wysokim poziomie.

Mapa scoringowa Polaków opracowana jest na podstawie danych z połowy 2019 r. i prezentuje średnią punktację przypisaną do kredytobiorców w danej lokalizacji w oparciu o siatkę 2 x 2 km. Z obliczenia wyłączeni zostali klienci niespełniający warunków naliczenia punktacji scoringowej BIK. Są to osoby ze zbyt krótką historią kredytową (poniżej 6 miesięcy), za małą aktywnością kredytową lub opóźnieniami w spłacie pow. 3 miesięcy, a także bez wyrażonej zgody na przetwarzanie danych po spłacie zobowiązania. Spośród 15,4 mln aktywnych klientów odnotowanych w bazie BIK, score można naliczyć dla 86% kredytobiorców, czyli 13,4 mln osób.

W zależności od punktacji, BIK przypisuje kredytobiorcom oceny według pięciostopniowej skali. Okazuje się, że w skali punktowej BIK Polacy wypadają bardzo dobrze i mają średnio 79 punktów. Jest to ocena bliska „doskonałej”, co oznacza wysoki stopień wiarygodności kredytowej i przekłada się na wysokie prawdopodobieństwo prawidłowej spłaty kolejnych zobowiązań. Na 30 czerwca 2019 r. aż 52% kredytobiorców, którym BIK mógł naliczyć ocenę punktową (tj. ok. 7 milionów osób), uzyskało ocenę najwyższą (doskonałą).

Niską ocenę, czyli w przedziale do 58 punktów, ma ponad 1 milion osób. Oznacza to, że 8% spośród wszystkich kredytobiorców charakteryzuje się wyższym prawdopodobieństwem pojawienia się opóźnień w spłacie kredytu.

Mieszkańcy Rzeszowa i Krosna mają najwyższy score

Analizując mapę scoringową BIK, nie widać wyraźnej polaryzacji barw. Zdecydowana przewaga zieleni wskazuje na przewagę kredytobiorców dobrych i bardzo dobrych. Warto jednak zwrócić uwagę na najciemniejsze zielone odcienie i sprawdzić, w jakich miejscach Polski mieszkają najlepsi. Kredytobiorcy z najwyższą punktacją w Polsce są na Podkarpaciu, gdzie średnia punktacja wynosi 80,2. Mieszkańcy Rzeszowa i Krosna mają odpowiednio 82,2 i 81,9 punkty. Do liderów zaliczyć należy także osoby z dużych miast, które osiągają punktację BIK w najwyższym przedziale, np. Warszawianie – 81,9, Krakowianie – 81,4 i Poznanianie – 81,3.

Obszary zaznaczone na mapie na pomarańczowo i czerwono gromadzą osoby o niższych scorach, czyli o wyższym prawdopodobieństwie późniejszych problemów ze spłatą zobowiązań kredytowych na czas. Niższym średnim poziomem punktacji charakteryzują się województwa zlokalizowane na północy i zachodzie Polski. Średni score poniżej 79 punktów ma siedem województw: opolskie, lubuskie, kujawsko-pomorskie, świętokrzyskie, pomorskie, zachodniopomorskie i dolnośląskie.

Zróżnicowanie geograficzne rozkładu kredytobiorców w Polsce, może zastanawiać. Przyczyny odmienności profili mieszkańców nie są jednoznaczne. Wyjaśnienia należy szukać w wielu aspektach, m.in. ekonomicznych, społecznych, kulturowych czy demograficznych. Do czynników ekonomicznych można zaliczyć m.in. poziom dochodów, poziom bezrobocia, do czynników kulturowych m.in. podejście do konsumpcjonizmu (hedonizm vs konserwatyzm), aspekt społeczny to np. większa skłonność do pożyczania od rodziny i znajomych niż od instytucji finansowych, zaś czynnik demograficzny rozumiany jest jako rozkład wiekowy osób zamieszkujących obszar danego województwa.

Co ciekawe, rozkład geograficzny kredytobiorców w Polsce na scoringowej mapie jest zgodny z publikowaną przez BIK w maju tego roku analizą jakości kredytowej. Wskazywała ona, że najniższy udział przeterminowanych kredytów (liczonych jako liczba kredytobiorców posiadających przynajmniej jedno opóźnienie w spłacie powyżej 90 dni w stosunku do liczby wszystkich kredytobiorców posiadających czynne zobowiązanie kredytowe) został odnotowany w województwie podkarpackim (4,8%), a najwyższy w lubuskim (8,3%). Wniosek był jednoznaczny: południowo-wschodnia część kraju obsługuje kredyty dużo lepiej niż północno-zachodnia. Mapa scoringowa zatem trafnie prognozuje rzeczywistą jakość spłat zobowiązań kredytowych.